¿Qué es el análisis de sensibilidad en la valoración de inversiones?

El análisis de sensibilidad es una herramienta fundamental en la valoración de inversiones, que permite a los inversores evaluar cómo las variaciones en las principales variables de un modelo impactan en el resultado final del valor de una inversión. Este análisis se basa en la premisa de que las proyecciones de flujo de caja y otros parámetros pueden no ser precisos y, por lo tanto, es importante entender el grado de incertidumbre asociado a ellos.

¿Por qué es importante el análisis de sensibilidad?

La importancia del análisis de sensibilidad radica en su capacidad para:

- Identificar las variables críticas que afectan la viabilidad de un proyecto.

- Proveer un rango de resultados posibles, ayudando a los inversores a comprender mejor los riesgos asociados a sus decisiones.

- Mejorar la toma de decisiones al ofrecer una visión clara sobre cómo distintos escenarios impactan la rentabilidad de una inversión.

Componentes del análisis de sensibilidad

El análisis de sensibilidad implica determinar diversos componentes clave en el modelo financiero, tales como:

- Flujos de caja proyectados: Se revisan las estimaciones a futuro en función de variables como ingresos, costos y gasto de capital.

- Tasa de descuento: Se puede analizar cómo cambios en la tasa de descuento afectan el valor presente neto (VPN).

- Período de recuperación: Los inversores pueden evaluar cómo variaciones en este período impactan la rentabilidad total del proyecto.

Metodologías del análisis de sensibilidad

Existen diversas metodologías para realizar un análisis de sensibilidad, entre ellas:

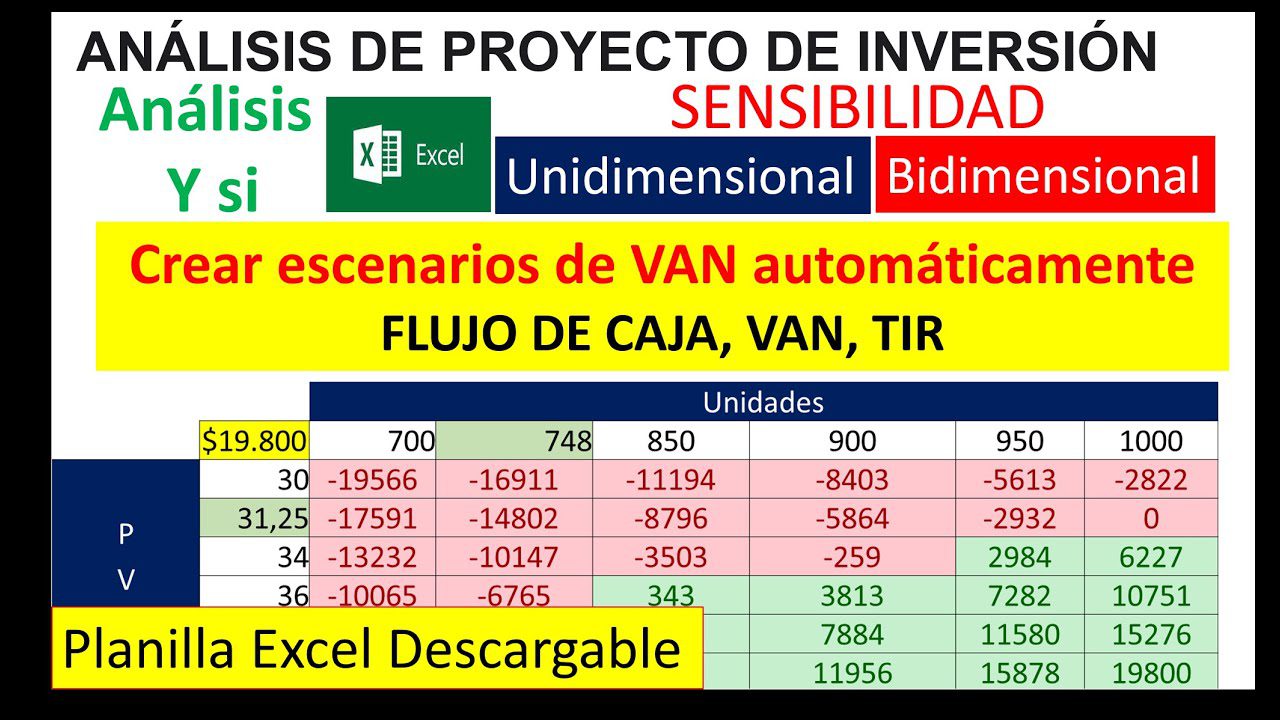

- Tablas de sensibilidad: Ayudan a visualizar cómo diferentes combinaciones de variables afectan un resultado específico.

- Gráficos de tornado: Permiten identificar rápidamente qué variables tienen el mayor impacto en los resultados.

- Análisis de escenarios: Implica la creación de diferentes escenarios futuros para ver cómo varía el valor de la inversión bajo distintas condiciones.

El uso del análisis de sensibilidad es esencial en la formulación de estrategias de mitigación de riesgos. Los inversores pueden utilizar los resultados del análisis para ajustar sus expectativas y prepararse mejor para la volatilidad del mercado.

Importancia del análisis de sensibilidad para las decisiones de inversión

El análisis de sensibilidad es una herramienta fundamental en el ámbito de las finanzas y la inversión. Permite a los inversores evaluar cómo los cambios en diferentes variables pueden afectar el rendimiento de una inversión. Este análisis es crucial para la toma de decisiones informadas y estratégicas.

Identificación de variables clave

El primer paso en el análisis de sensibilidad es la identificación de las variables clave que afectan el flujo de caja de un proyecto o inversión. Estas variables pueden incluir:

- Costos de producción

- Tasas de interés

- Precios de venta

- Crecimiento del mercado

- Factores macroeconómicos

Evaluación de escenarios distintos

Una vez identificadas las variables, el análisis de sensibilidad permite evaluar distintos escenarios, desde el optimista hasta el pesimista. Esto ayuda a los inversores a entender cómo un pequeño cambio en las variables puede llevar a resultados significativamente diferentes. Por ejemplo, un incremento del 10% en los costos de producción puede reducir drásticamente el margen de beneficio.

Gestión de riesgos

El análisis de sensibilidad contribuye a la gestión de riesgos en las decisiones de inversión. Al conocer la variabilidad potencial en los resultados, los inversores pueden implementar estrategias de mitigación de riesgos. Esto puede incluir la diversificación de inversiones o el uso de instrumentos financieros como opciones y futuros para protegerse contra fluctuaciones adversas.

Toma de decisiones informadas

El uso del análisis de sensibilidad también promueve una toma de decisiones más informada. Al comprender cómo diferentes factores influyen en los resultados, los inversores pueden priorizar sus esfuerzos y recursos de manera más efectiva. Esto es especialmente útil en entornos de alta incertidumbre o volatilidad.

Aumento de la confianza del inversor

Al realizar un análisis de sensibilidad exhaustivo, los inversores pueden aumentar su confianza en las decisiones que toman. La claridad que proporciona este análisis reduce la incertidumbre y permite a los inversores comprometerse más plenamente con sus estrategias de inversión.

Herramientas y técnicas

Para llevar a cabo un análisis de sensibilidad efectivo, se pueden utilizar diferentes herramientas y técnicas, tales como:

- Modelos de flujo de caja descontado

- Análisis de escenarios

- Simulaciones de Monte Carlo

Estas herramientas ayudan a modelar diferentes situaciones y a proyectar resultados en función de las variaciones en las variables clave, permitiendo así una evaluación exhaustiva.

Principales técnicas de análisis de sensibilidad en finanzas

El análisis de sensibilidad es una herramienta fundamental en el ámbito financiero, que permite a los analistas evaluar cómo los cambios en ciertas variables pueden afectar el rendimiento de un activo o de una inversión. A continuación, se presentan las principales técnicas utilizadas en este tipo de análisis.

Análisis de escenarios

El análisis de escenarios implica la creación de diferentes situaciones hipotéticas para evaluar el impacto de variables claves. Esto incluye:

- Mejor escenario: se considera un entorno favorable donde las variables adoptan valores optimistas.

- Peor escenario: se analizan condiciones desfavorables que podrían afectar el rendimiento.

- Escenario base: se utiliza un escenario más probable como referencia.

Esta técnica ayuda a identificar la exposición al riesgo y a hacer planes de contingencia.

Análisis de umbrales

El análisis de umbrales se focaliza en determinar en qué punto una variable en particular comenzará a tener un impacto significativo en el rendimiento. Se busca identificar los umbrales críticos a partir de los cuales las decisiones pueden cambiar. Esto es útil, por ejemplo, al evaluar el riesgo de crédito o las tasas de interés.

Modelos de regresión

Los modelos de regresión son una técnica estadística que permite establecer relaciones entre variables. A través de ellos, los analistas pueden:

- Determinar cómo las variaciones en una variable independiente impactan a una variable dependiente.

- Cuantificar el grado de sensibilidad mediante coeficientes de regresión.

Esta técnica es ampliamente utilizada para prever el impacto de cambios en factores económicos sobre la rentabilidad de las inversiones.

Simulaciones de Monte Carlo

Las simulaciones de Monte Carlo son métodos estadísticos que permiten modelar la incertidumbre de un sistema. Al realizar múltiples simulaciones con diferentes variables de entrada, los analistas pueden obtener una distribución de resultados posibles, lo cual ayuda a entender mejor la sensibilidad y la probabilidad de diferentes resultados financieros.

Análisis de sensibilidad univariante

El análisis de sensibilidad univariante implica examinar el efecto de cambiar una sola variable a la vez mientras se mantienen constantes las demás. Esto facilita la identificación de la variable más crítica en la rentabilidad o costo de una inversión, ofreciendo una visión clara sobre qué factores deben ser gestionados más de cerca.

Enfoque de matriz de sensibilidad

Finalmente, el enfoque de matriz de sensibilidad combina múltiples variables para representar visualmente cómo los cambios en ellas afectan diferentes resultados financieros. Este método no solo proporciona una representación gráfica, sino que también permite realizar un análisis comparativo eficiente entre diversas variables al mismo tiempo.

Ejemplos prácticos de análisis de sensibilidad en la valoración de proyectos

El análisis de sensibilidad es una herramienta fundamental en la valoración de proyectos, permitiendo a los analistas evaluar cómo los cambios en diferentes variables afectan el resultado final del proyecto. A continuación, se presentan ejemplos prácticos que ilustran cómo se aplica este análisis en situaciones reales.

Ejemplo 1: Proyectos de energía renovable

Consideremos un proyecto de energía solar. Los aspectos críticos a analizar incluyen:

- Costo de instalación: Si el costo de los paneles solares aumenta un 10%, ¿cómo afecta esto al retorno de la inversión?

- Producción de energía: Evaluar cómo una disminución del 5% en la producción afectaría el flujo de caja.

- Precio de venta de energía: Analizar el impacto de una caída del 15% en el precio de venta de la energía en la viabilidad del proyecto.

Este análisis ayuda a identificar cuál o cuáles de estos factores tienen mayor influencia en la valoración del proyecto, permitiendo tomar decisiones más informadas.

Ejemplo 2: Desarrollo inmobiliario

En el caso de un proyecto de desarrollo inmobiliario, las variables a considerar incluyen:

- Precio de mercado: ¿Qué sucede si el precio por metro cuadrado disminuye un 20%?

- Costo de financiamiento: Evaluar el efecto de un incremento en las tasas de interés en el costo total del proyecto.

- Tiempos de construcción: Analizar cómo un retraso de seis meses puede afectar los ingresos proyectados.

Estos cambios pueden tener un impacto significativo en la rentabilidad del desarrollo, haciendo del análisis de sensibilidad un paso crucial en la planificación.

Ejemplo 3: Proyectos tecnológicos

En el caso de un nuevo software, es esencial considerar variables como:

- Costo de desarrollo: ¿Cómo variaría el retorno si los costos de desarrollo aumentan un 25%?

- Adopción del mercado: ¿Qué efecto tendría una disminución del 30% en las estadísticas de adopción del usuario?

- Mantenimiento y soporte: Evaluar cómo un aumento en los costos de mantenimiento puede afectar la rentabilidad a largo plazo.

Mediante el análisis de estas variables, los desarrolladores pueden explorar diferentes escenarios y mitigar riesgos potenciales.

Ejemplo 4: Proyectos de investigación y desarrollo

Para un proyecto de I+D, las principales variables son:

- Tiempo de desarrollo: ¿Cómo impacta un retraso de dos años en el valor presente neto del proyecto?

- Costos de investigación: Comparar qué pasa si el coste de investigación se incrementa en un 40%.

- Resultados de la investigación: Analizar el impacto en caso de que los resultados sean menos exitosos de lo esperado.

El análisis de sensibilidad en este contexto proporciona una visión clara sobre los factores que pueden influir en el éxito de un proyecto nuevo e innovador.

Cómo implementar el análisis de sensibilidad en tu estrategia de inversión

El análisis de sensibilidad es una herramienta fundamental que permite a los inversores evaluar cómo diferentes variables pueden afectar el rendimiento de una inversión. Implementar este análisis en tu estrategia de inversión puede ayudarte a tomar decisiones más informadas y a gestionar mejor los riesgos.

1. Define tus variables clave

El primer paso para implementar el análisis de sensibilidad es identificar las variables clave que influirán en el rendimiento de tus inversiones. Estas pueden incluir:

- Precios de los activos

- Tasas de interés

- Tipos de cambio

- Crecimiento económico

- Costos operativos

2. Establece un modelo financiero

Una vez que hayas definido tus variables, es importante crear un modelo financiero que refleje cómo cada variable afecta el rendimiento. Este modelo puede ser sencillo, como una hoja de cálculo, o más complejo, dependiendo de la naturaleza de tus inversiones.

3. Realiza simulaciones

Usa el modelo financiero para realizar simulaciones donde varíes las principales variables. Por ejemplo, prueba diferentes escenarios económicos y evalúa cómo estos afectan tus rendimientos. Las simulaciones pueden ayudarte a visualizar la sensibilidad de tus inversiones a cambios en el entorno.

4. Analiza los resultados

Después de realizar las simulaciones, es crucial analizar los resultados obtenidos. Observa qué variables tienen un mayor impacto en el rendimiento y cómo afectan tus decisiones de inversión. Esto te permitirá identificar áreas críticas que pueden requerir más atención.

5. Ajusta tu estrategia

Con base en el análisis de sensibilidad, ajusta tu estrategia de inversión para mitigar riesgos y aprovechar oportunidades. Por ejemplo, si identificas que un aumento en las tasas de interés puede perjudicar gravemente tus inversiones, considera diversificar tus activos para reducir este riesgo.

6. Monitorea constantemente

Finalmente, el análisis de sensibilidad no es un proceso de una sola vez. Es fundamental monitorear de manera constante tus inversiones y revisar las variables que has identificado. Los cambios en el entorno económico pueden requerir ajustes continuos en tu estrategia.