¿Qué son los fondos de inversión en startups y cómo funcionan?

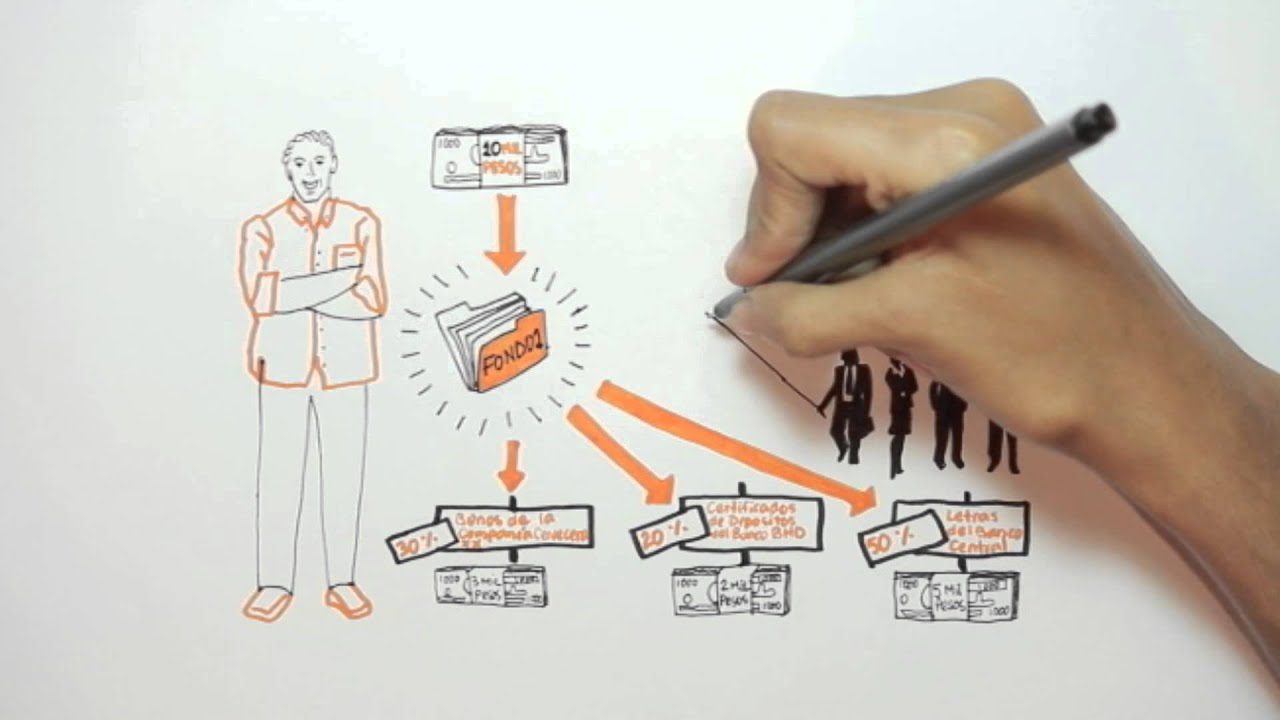

Los fondos de inversión en startups son vehículos de inversión que se enfocan en financiar nuevas empresas y negocios emergentes. Estos fondos recogen capital de inversores, como individuos, corporaciones o instituciones, para invertirlo en empresas en sus primeras etapas de desarrollo. Su objetivo principal es identificar startups con potencial de crecimiento alto y ofrecerles el capital necesario para su expansión.

¿Cómo funcionan los fondos de inversión en startups?

El funcionamiento de estos fondos se basa en un modelo específico que involucra varios pasos clave:

- Recopilación de capital: Los gestores del fondo recogen dinero de diversos inversores interesados en participar en la financiación de startups.

- Evaluación de proyectos: Una vez que se cuenta con el capital, el fondo evalúa múltiples startups para seleccionar aquellas que tienen un alto potencial de crecimiento y retorno de inversión.

- Inversión: El fondo invierte en las startups seleccionadas a cambio de un porcentaje de participación en la empresa.

- Soporte a las startups: Además de financiamiento, muchos fondos proporcionan mentoring, asesoría y recursos a las startups para ayudarlas a crecer y tener éxito.

- Salida del capital: Los fondos buscan recuperar la inversión y obtener ganancias a través de eventos de liquidez, como adquisiciones o salidas a bolsa (IPO).

Tipos de fondos de inversión en startups

Existen diferentes tipos de fondos de inversión en startups, entre los que destacan:

- Fondos de capital de riesgo: Invierten en startups con alto potencial de crecimiento y toman participación significativa en ellas.

- Fondos de capital privado: Se enfocan más en empresas en etapas más avanzadas, pero también pueden invertir en startups si el potencial es atractivo.

- Fondos de incubación y aceleración: Proporcionan no solo capital, sino también formación, mentoring y conexiones en la industria a las startups.

- Angel investors networks: Redes de inversores ángeles que contribuyen con capital para startups en fases muy tempranas.

Beneficios de los fondos de inversión en startups

Estos fondos ofrecen múltiples beneficios tanto a los inversores como a las startups:

- Para los inversores: Acceso a oportunidades de inversión en mercados emergentes y la posibilidad de diversificar su cartera.

- Para las startups: Obtención de capital no solo para iniciar sus operaciones, sino también para crecer y escalar su modelo de negocio.

- Networking: Oportunidad para establecer conexiones valiosas con otros inversores, mentores y expertos en la industria.

Los fondos de inversión en startups son una parte fundamental del ecosistema emprendedor, ya que permiten la financiación de ideas innovadoras y fomentan el desarrollo y expansión de nuevas empresas en el mercado.

Ventajas de invertir en fondos de inversión en startups

Invertir en fondos de inversión en startups se ha convertido en una opción atractiva para muchos inversores que buscan diversificar su portafolio y aprovechar el potencial de crecimiento de nuevas empresas innovadoras. A continuación, se presentan algunas de las principales ventajas de este tipo de inversión:

1. Diversificación del portafolio

Al invertir en un fondo que reúne diversas startups, los inversores pueden diversificar su riesgo. En lugar de colocar todo su capital en una sola empresa, los fondos de inversión distribuyen el capital en múltiples startups, lo que reduce el impacto negativo de una posible quiebra en una de ellas.

2. Acceso a oportunidades exclusivas

- Red de contactos: Los fondos de inversión suelen tener acceso a una red amplia de emprendedores, mentores e inversores, lo que les permite identificar oportunidades que no están disponibles para el inversor promedio.

- Proyectos seleccionados: Normalmente, estos fondos invierten en startups que han pasado por un riguroso proceso de selección y due diligence, aumentando las probabilidades de éxito.

3. Gestión profesional

Los fondos de inversión en startups son administrados por gestores experimentados que tienen conocimientos específicos sobre el ecosistema emprendedor. Esto significa que los inversores se benefician de:

- Experiencia: Los gestores suelen tener un profundo entendimiento de las tendencias del mercado y la capacidad de evaluar el potencial de crecimiento de una startup.

- Monitoreo constante: Estos expertos hacen un seguimiento continuo de las inversiones, lo que les permite ajustar las estrategias en función del rendimiento de las startups.

4. Potencial de altos rendimientos

Las startups tienen el potencial de crecer rápidamente, lo que puede traducirse en rendimientos significativos para los inversores. La posibilidad de obtener retornos elevados es un gran atractivo para aquellos que buscan incrementar su capital a largo plazo.

5. Inversión en innovación

Invirtiendo en fondos de startups, los inversores tienen la oportunidad de apoyar la innovación y el desarrollo de nuevas tecnologías que pueden cambiar el panorama de diversas industrias. Este impacto no solo es financiero, sino también social y ambiental.

6. Estructura fiscal ventajosa

En muchos casos, las inversiones en fondos de inversión pueden ofrecer ventajas fiscales, dependiendo de la legislación de cada país. Esto puede incluir la posibilidad de diferir impuestos sobre ganancias hasta que se realice una venta de la inversión.

7. Participación en la economía real

- Impulso al emprendimiento: Al invertir en startups, se está contribuyendo al crecimiento de la economía y la creación de empleo.

- Desarrollo local: Muchas startups trabajan en problemas locales, lo que puede generar un impacto positivo en la comunidad.

8. Flexibilidad de inversión

Los fondos de inversión en startups a menudo ofrecen diferentes niveles de entrada, lo que permite a los inversores participar con capital que se adapte a sus posibilidades financieras. Esto hace que la inversión sea accesible para una gama más amplia de inversores.

9. Posibilidad de participar en múltiples rondas

Los fondos pueden participar en diferentes rondas de financiación de una startup, lo que permite posicionarse en etapas clave de su crecimiento. Esta flexibilidad puede maximizar las oportunidades de éxito.

10. Menor carga de administración

Los inversores en fondos de inversión no tienen que preocuparse por la gestión diaria de sus inversiones, lo que permite una experiencia de inversión más sencilla y menos estresante. Esto es especialmente beneficioso para aquellos que tienen otros compromisos laborales o personales.

Factores a considerar antes de invertir en fondos de inversión en startups

Invertir en fondos de inversión en startups puede ser una oportunidad emocionante, pero también conlleva riesgos considerables. Antes de tomar la decisión de invertir, es fundamental tener en cuenta varios factores que pueden influir en el rendimiento de la inversión y en la posibilidad de obtener rendimientos positivos.

1. Comprensión del mercado

Es esencial tener un conocimiento claro del mercado en el que se pretende invertir. Esto incluye:

- Tendencias actuales: Estar al tanto de las industrias en crecimiento y las tecnologías emergentes puede ayudar a identificar oportunidades.

- Competencia: Conocer quiénes son los principales actores del mercado y cómo se posicionan las startups dentro de este.

2. Evaluación del equipo de gestión

El equipo detrás del fondo de inversión juega un papel crucial en el éxito de la estrategia de inversión. Considera:

- Experiencia: La trayectoria y las credenciales del equipo pueden ser indicadores de su capacidad para gestionar inversiones de manera efectiva.

- Red de contactos: Un buen equipo de gestión suele tener conexiones valiosas que pueden facilitar el crecimiento y desarrollo de las startups en las que invierten.

3. Estructura del fondo

Analizar cómo está estructurado el fondo de inversión es vital. Factores a considerar incluyen:

- Tipo de fondo: Investiga si es un fondo de capital riesgo, un fondo de deuda, o un fondo híbrido.

- Comisiones y gastos: Comprende las tarifas que se aplicarán y cómo afectarán tus rendimientos a largo plazo.

4. Diversificación de la cartera

Un fondo bien diversificado puede mitigar el riesgo asociado a la inversión en startups. Evalúa:

- Número de inversiones: Un mayor número de inversiones en distintas startups puede reducir la exposición al riesgo.

- Variedad de sectores: Invertir en diferentes industrias puede ayudar a equilibrar las pérdidas en caso de que un sector específico no funcione bien.

5. Estrategia de inversión

Entender la estrategia de inversión del fondo es fundamental. Pregunta sobre:

- Fases de inversión: Si invierten en etapas tempranas, en rondas de crecimiento, o en empresas maduras.

- Horizonte temporal: Conocer el plazo estimado para la recuperación de la inversión puede ayudar a alinear tus expectativas.

6. Análisis de riesgos

Es crucial entender los riesgos asociados con la inversión en startups. Considera:

- Tasa de fracaso: Las startups tienen una alta tasa de fracaso, lo que debe ser tenido en cuenta al invertir.

- Riesgos del mercado: Las fluctuaciones económicas pueden impactar negativamente el rendimiento de las inversiones.

7. Salida de la inversión

Conocer las posibles estrategias de salida es fundamental para cualquier inversor. Infórmate sobre:

- Opciones de liquidación: Comprender cómo y cuándo puedes recuperar tu inversión es clave.

- Eventos de salida: Investiga cómo el fondo planea llevar a cabo salidas, como adquisiciones o salidas a bolsa.

8. Evaluación de la rentabilidad histórica

La rentabilidad pasada no garantiza resultados futuros, pero puede ofrecerte una idea del rendimiento del fondo. Examina:

- Resultados anteriores: Asegúrate de revisar el historial de retornos del fondo.

- Comparación con índices de referencia: Ver cómo se desempeña el fondo en comparación con otros fondos similares puede proporcionar información valiosa.

9. Due Diligence

Realizar un exhaustivo proceso de due diligence es esencial. Debes:

- Revisar documentos legales: Asegúrate de que todos los documentos estén en orden y cumplían con la normativa vigente.

- Analizar las startup seleccionadas: Investiga las empresas en las que el fondo tiene interés y evalúa su modelo de negocio.

10. Objetivos de inversión

Define claramente tus propios objetivos de inversión. Pregúntate:

- ¿Cuál es mi perfil de riesgo? Determina tu tolerancia al riesgo y si se alinea con el fondo de inversión elegido.

- ¿Qué retorno espero? Establece expectativas realistas sobre el rendimiento que deseas alcanzar.

Riesgos asociados a las inversiones en fondos de inversión en startups

Invertir en fondos de inversión en startups puede parecer atractivo debido a su potencial de altos rendimientos. Sin embargo, también conlleva una serie de riesgos significativos que los inversores deben considerar antes de comprometer su capital. A continuación, se detallan algunos de estos riesgos.

1. Alta tasa de fracaso de startups

Las estadísticas muestran que aproximadamente el 90% de las startups fracasan en sus primeros años. Este alto porcentaje de fracaso puede afectar directamente el rendimiento de los fondos de inversión que invierten en estas empresas emergentes.

2. Falta de liquidez

Los fondos de inversión en startups a menudo requieren que los inversores mantengan su capital bloqueado durante períodos prolongados. Esto puede limitar la capacidad del inversor para acceder a su dinero cuando lo necesite. La falta de liquidez puede representar un gran riesgo, especialmente en situaciones de emergencia financiera.

3. Volatilidad del mercado

Las startups son, por naturaleza, más volátiles que las empresas establecidas. Esto puede llevar a cambios bruscos en la valoración de los fondos de inversión. Algunos factores que contribuyen a esta volatilidad son:

- Condiciones económicas cambiantes

- Innovaciones disruptivas en el sector

- Competencia inesperada

4. Gestión de riesgos inadecuada

La gestión de un fondo que invierte en startups requiere una experiencia especializada. Sin una gestión adecuada, es más probable que el fondo realice inversiones deficientes o que pierda oportunidades valiosas. La falta de experiencia en la selección de empresas emergentes puede resultar en pérdidas significativas.

5. Depender de un número limitado de inversiones

Muchos fondos de inversión en startups concentran su capital en unas pocas empresas. Esto significa que el éxito del fondo depende en gran medida del rendimiento de estas pocas inversiones. Si alguna de estas startups no alcanza el éxito esperado, esto puede llevar a una pérdida considerable para el fondo y sus inversores.

6. Cambios regulatorios

Las inversiones en startups pueden verse afectadas por cambios en la legislación y regulación. La introducción de nuevas leyes o la modificación de las existentes puede impactar negativamente en la operación de las startups y, por ende, en los rendimientos de los fondos de inversión.

7. Ciclos económicos

Los fondos de inversión en startups son sensibles a los ciclos económicos. Durante períodos de recesión económica, es probable que estas empresas enfrenten desafíos significativos que pueden incluso llevar al cierre. Invertir en un fondo durante una recesión puede aumentar el riesgo de pérdida.

8. Incentivos mal alineados

Los gestores de fondos suelen recibir compensaciones basadas en el rendimiento del fondo, lo que podría llevar a decisiones que prioricen la rentabilidad a corto plazo sobre el crecimiento sostenible a largo plazo. Esto puede resultar en decisiones de inversión arriesgadas y potencialmente perjudiciales para los inversores.

9. Falta de transparencia

Los fondos de inversión en startups pueden carecer de la transparencia que otros vehículos de inversión ofrecen. Las limitaciones en la información disponible sobre las inversiones pueden dificultar que los inversores evalúen el riesgo adecuadamente.

10. Riesgos tecnológicos

Las startups a menudo están en la vanguardia de la innovación y pueden depender de tecnologías emergentes que aún no están completamente probadas. Los fallos tecnológicos o la incapacidad de adaptarse a nuevas tecnologías pueden llevar al fracaso de la empresa.

Al considerar una inversión en fondos dedicados a startups, es crucial evaluar estos riesgos cuidadosamente. Contar con la asesoría adecuada y mantenerse informado sobre el mercado puede ayudar a mitigar algunos de estos riesgos, pero nunca elimina completamente la posibilidad de pérdidas. La inversión en startups puede ser una montaña rusa de emociones, y es vital estar preparado para navegar por sus altibajos.

Consejos para elegir el fondo de inversión en startups adecuado para ti

Elegir el fondo de inversión en startups adecuado puede ser un proceso desafiante, especialmente si eres nuevo en el mundo de la inversión. Aquí te ofrecemos algunos consejos clave para facilitar tu decisión.

1. Define tus objetivos de inversión

Es esencial que comiences por definir tus objetivos de inversión. Pregúntate qué esperas lograr con tu inversión:

- ¿Buscas crecimiento a largo plazo?

- ¿Deseas generar ingresos pasivos?

- ¿Estás dispuesto a asumir un mayor riesgo?

2. Investiga el historial del fondo

Asegúrate de investigar el historial de rendimiento del fondo. Así podrás evaluar su capacidad para manejar y generar rendimiento en inversiones previas. Observa:

- El número de startups en las que han invertido.

- La tasa de éxito de las inversiones realizadas.

- El tiempo que los fondos han estado operando.

3. Analiza los sectores de interés

Cada fondo de inversión puede tener un sector o industria de enfoque. Considera si esos sectores te resultan atractivos y si tienen posibilidades de crecimiento. Algunos de los sectores más relevantes son:

- Tecnología

- Salud

- Fintech

- Agrotecnología

4. Revisa el equipo de gestión

El equipo de gestión del fondo juega un papel crucial en su éxito. Investiga sobre las credenciales y experiencia de los gestores. Pregunta:

- ¿Tienen experiencia en el sector?

- ¿Cuál es su red de contactos?

5. Comprende las comisiones y costos asociados

No olvides revisar las comisiones y costos asociados al fondo de inversión. Cada fondo tiene una estructura de tarifas que puede impactar tus rendimientos. Algunos de los costos a considerar son:

- Comisiones de gestión

- Comisiones de rendimiento

6. Evalúa la estrategia de inversión

Es fundamental entender la estrategia de inversión del fondo. Pregúntate:

- ¿Invierten en etapas tempranas o en rondas avanzadas?

- ¿Cuál es su enfoque en cuanto a la diversificación?

7. Considera el periodo de inversión

Los periodos de inversión pueden variar entre fondos. Algunos requieren un compromiso a largo plazo, mientras que otros pueden permitir una mayor flexibilidad. Asegúrate de que se alinee con tu horizonte temporal.

8. Solicita asesoría profesional

Si aún tienes dudas, no dudes en buscar asesoría profesional. Un asesor financiero puede ayudarte a evaluar tus opciones y tomar decisiones más informadas.

9. Networking y referencias

Habla con otros inversores y profesionales del sector para obtener referencias sobre el fondo. El networking puede proporcionarte insights valiosos que no encontrarás en la documentación oficial.

10. Realiza un análisis de riesgo

Finalmente, considera el análisis de riesgo que estás dispuesto a asumir. Evalúa tu tolerancia al riesgo y el impacto que una posible pérdida tendría sobre tus finanzas personales.