1. Introducción a la evaluación del rendimiento de tus inversiones financieras

La evaluación del rendimiento de tus inversiones financieras es un proceso esencial para cualquier inversor que desee maximizar sus ganancias y minimizar sus riesgos. Este análisis te permite medir la efectividad de tus decisiones de inversión y entender cómo se están comportando tus activos en el mercado. La evaluación no solo se centra en los beneficios obtenidos, sino también en cómo estos se comparan con los objetivos financieros establecidos.

Importancia de la evaluación del rendimiento

- Identificación de oportunidades: Al evaluar el rendimiento, puedes detectar activos que están superando o no cumpliendo con tus expectativas.

- Gestión de riesgos: Comprender el rendimiento de tus inversiones te ayuda a identificar y mitigar riesgos potenciales.

- Optimización de la cartera: La evaluación continua te permite ajustar tu cartera para maximizar el rendimiento y alinearlo con tus metas financieras.

Para llevar a cabo una evaluación efectiva, es fundamental considerar diversos indicadores de rendimiento, como el rendimiento total, el rendimiento ajustado al riesgo y la rentabilidad relativa en comparación con un índice de referencia. Estos indicadores te proporcionan una visión clara de cómo tus inversiones están funcionando y te ayudan a tomar decisiones informadas sobre tu estrategia financiera.

2. Métodos clave para medir el rendimiento de tus inversiones

Medir el rendimiento de tus inversiones es crucial para entender si estás alcanzando tus objetivos financieros. Existen diversos métodos que puedes utilizar para evaluar el éxito de tus inversiones. A continuación, exploraremos algunos de los más efectivos.

1. Tasa de Rendimiento Total (TRT)

La Tasa de Rendimiento Total es un método que considera todos los ingresos generados por una inversión, incluyendo dividendos y ganancias de capital. Se calcula utilizando la siguiente fórmula:

- TRT = (Valor Final de la Inversión – Valor Inicial de la Inversión + Ingresos) / Valor Inicial de la Inversión

Este método te permite tener una visión integral del rendimiento, facilitando comparaciones entre diferentes activos.

2. Análisis de la Relación Riesgo-Retorno

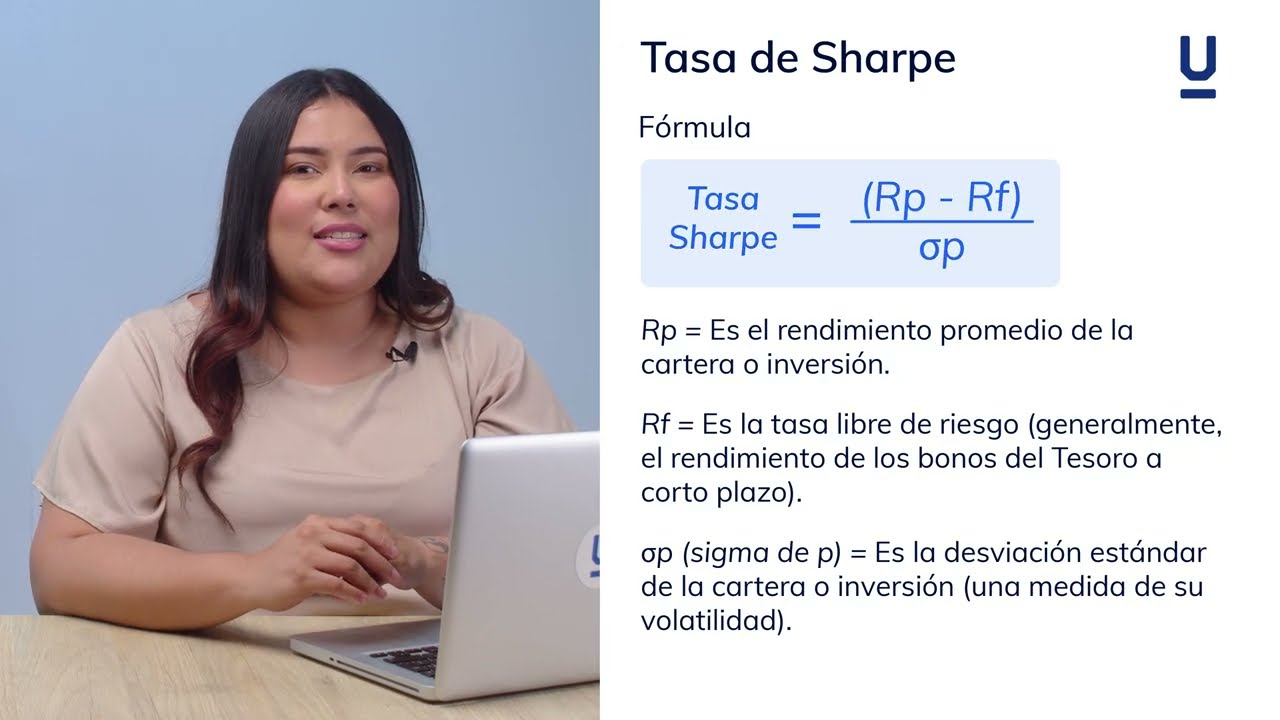

El análisis de la relación riesgo-retorno es fundamental para evaluar si el rendimiento de una inversión justifica el riesgo asumido. Utilizando métricas como el Índice de Sharpe, puedes medir el exceso de retorno por unidad de riesgo. La fórmula es:

- Índice de Sharpe = (Rendimiento de la Inversión – Tasa Libre de Riesgo) / Desviación Estándar de la Inversión

Este método es útil para los inversores que buscan optimizar su cartera y minimizar el riesgo.

3. Indicadores financieros esenciales para evaluar tus inversiones

Para tomar decisiones informadas sobre tus inversiones, es fundamental contar con una serie de indicadores financieros que te permitan analizar el rendimiento y la viabilidad de los activos en los que estás interesado. Estos indicadores son herramientas clave que te ayudarán a medir la salud financiera de una empresa y su potencial de crecimiento. A continuación, se presentan algunos de los más relevantes.

1. Rentabilidad sobre el patrimonio (ROE)

La rentabilidad sobre el patrimonio (ROE) es un indicador que mide la capacidad de una empresa para generar beneficios en relación con el capital invertido por sus accionistas. Se calcula dividiendo el ingreso neto entre el patrimonio neto. Un ROE alto indica que la empresa está utilizando eficientemente el capital de los accionistas para generar ganancias.

2. Margen de beneficio neto

El margen de beneficio neto muestra qué porcentaje de los ingresos se convierte en ganancias después de deducir todos los gastos. Este indicador se calcula dividiendo el beneficio neto entre los ingresos totales. Un margen de beneficio neto elevado es señal de que la empresa tiene un control efectivo sobre sus costos y gastos, lo que puede ser atractivo para los inversores.

3. Ratio de deuda a capital

El ratio de deuda a capital es un indicador que permite evaluar la estructura de financiamiento de una empresa, comparando su deuda total con el capital total. Este ratio es esencial para entender el nivel de apalancamiento de la empresa y su capacidad para manejar deudas. Un ratio bajo sugiere que la empresa está menos expuesta a riesgos financieros, lo que puede ser un factor decisivo al considerar una inversión.

Estos indicadores financieros son solo algunas de las herramientas que puedes utilizar para evaluar tus inversiones. Analizarlos te proporcionará una visión más clara del potencial de crecimiento y estabilidad de las empresas en las que piensas invertir.

4. Herramientas y recursos para analizar el rendimiento de tus inversiones

Para maximizar el rendimiento de tus inversiones, es crucial contar con las herramientas adecuadas que te permitan realizar un seguimiento efectivo. Existen diversas plataformas y recursos que pueden ayudarte a evaluar el desempeño de tus activos. Entre ellos, destacan:

1. Plataformas de análisis financiero

- Morningstar: Ideal para analizar fondos de inversión y acciones, ofrece datos detallados y análisis de expertos.

- Yahoo Finance: Proporciona gráficos interactivos y noticias financieras, permitiendo un seguimiento en tiempo real de tus inversiones.

- Seeking Alpha: Permite acceder a análisis de mercado y opiniones de inversores, enriqueciendo tu conocimiento sobre las tendencias actuales.

2. Herramientas de seguimiento de cartera

- Personal Capital: Ofrece un panorama general de tus inversiones y gastos, ayudándote a visualizar tu progreso financiero.

- SigFig: Te permite gestionar tu cartera y recibir recomendaciones personalizadas para mejorar el rendimiento.

Además, no subestimes el poder de los hojas de cálculo como Excel o Google Sheets, que te permiten crear modelos personalizados para evaluar tus inversiones de manera detallada. Utilizar estas herramientas te ayudará a tomar decisiones más informadas y a optimizar tu estrategia de inversión.

5. Consejos prácticos para mejorar la evaluación de tus inversiones financieras

La evaluación de tus inversiones financieras es crucial para maximizar tus rendimientos y minimizar riesgos. A continuación, te presentamos algunos consejos prácticos que pueden ayudarte a llevar un control más efectivo de tus activos.

1. Establece objetivos claros

Antes de realizar cualquier inversión, es fundamental que definas objetivos específicos. Pregúntate qué esperas lograr: ¿un crecimiento a largo plazo, ingresos pasivos o una reserva de emergencia? Tener metas claras te permitirá seleccionar las inversiones adecuadas y evaluar su rendimiento de manera más efectiva.

2. Realiza un seguimiento regular

Dedica tiempo a monitorear tus inversiones periódicamente. Esto incluye revisar su rendimiento, costos asociados y cambios en el mercado. Un seguimiento regular te ayudará a identificar tendencias y ajustar tu estrategia cuando sea necesario.

3. Diversifica tu cartera

La diversificación es clave para reducir riesgos. Asegúrate de no concentrar tus inversiones en un solo sector o tipo de activo. Considera incluir acciones, bonos, bienes raíces y fondos mutuos para equilibrar tu cartera y mejorar tu evaluación general.

4. Analiza las métricas financieras

Familiarízate con las métricas financieras que son relevantes para tus inversiones, como el rendimiento total, la volatilidad y el ratio de Sharpe. Estas métricas te proporcionarán una visión más clara del desempeño de tus activos y te ayudarán a tomar decisiones informadas.